La fiscalité automobile en 2024

L’année 2023 fût une année importante en ce qui concerne la fiscalité automobile belge et la déductibilité des voitures de société. Importante surtout en terme d’échéance. Nous continuons en 2024 sur la même lancée avec un prochain gros changement fin 2026.

La fiscalité est basé sur 3 grands axes régulée soit par les instances régionales ou fédérales:

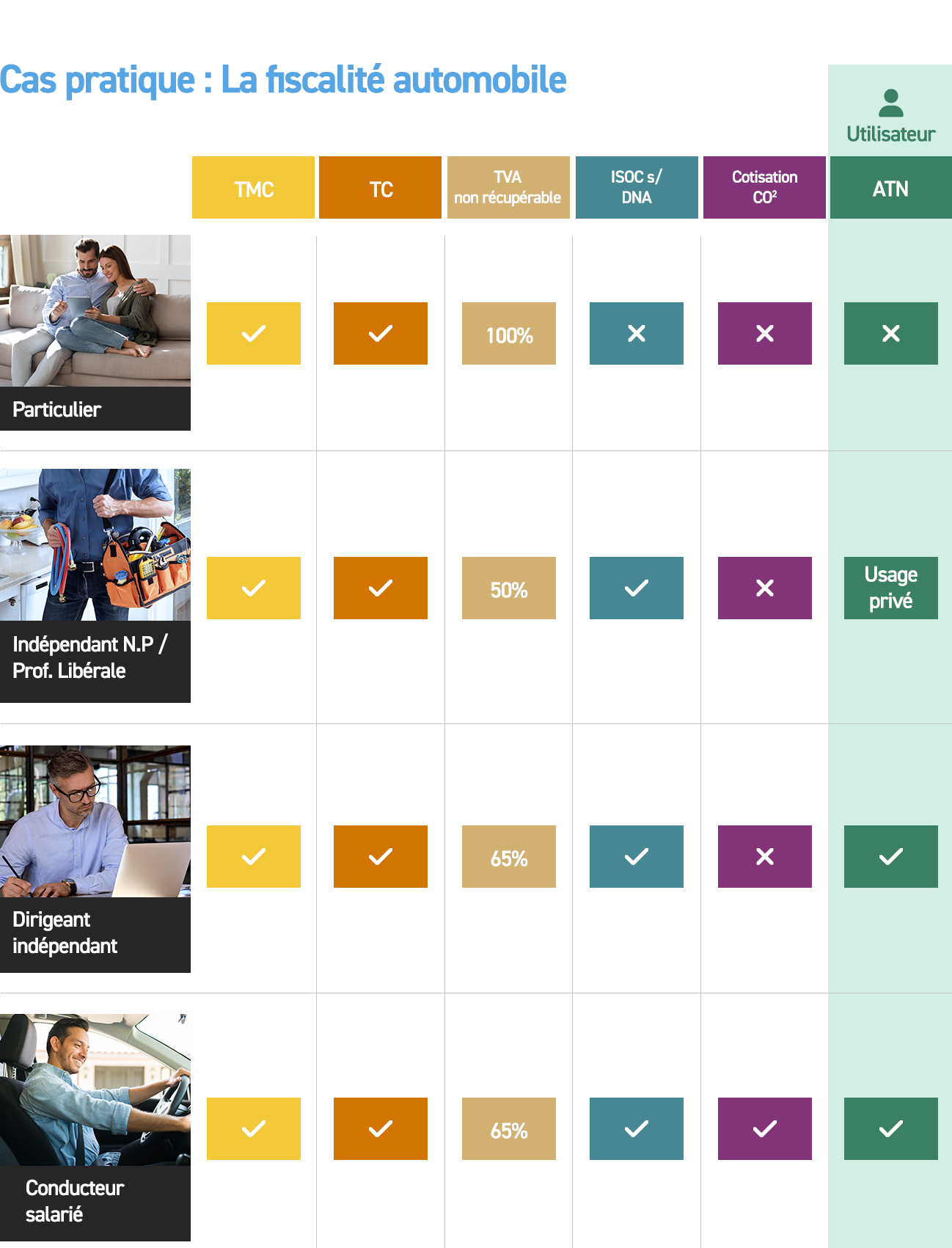

Mais qui paie quoi ?

Explorons un peu plus en détail les différents postes qui impacte la fiscalité.

1. L’Avantage de Toute Nature (ATN)

L’ATN est une majoration de salaire brut dans le chef de l’utilisateur, suite à la mise à disposition d’un véhicule de société avec utilisation privée. Il n’est d’application que pour un utilisateur salarié ou un gérant de société avec statut indépendant. Un indépendant en nom propre et professions libérales (hors sociétés) ne doivent donc pas payer un ATN.

2. Les Dépenses Non Admises (DNA)

C’est un pourcentage des frais de voiture qui est non déductible fiscalement. Cela engendre un impôt supplémentaire à payer

3. La TVA récupérable

Il s’agit de la partie de la TVA facturée qui peut être récupérée par le biais de la déclaration TVA.La TVA ne peut être récupérée que si le client est assujetti à la TVA

Sociétés :

forfait : TVA non déductible = 65% => TVA récupérable = 35%

Indépendants NP :

TVA non récupérable = 50% TVA récupérable = 50% (uniquement sur la partie professionnelle)

Exemples :

Indépendant avec usage pro à 70% = TVA récupérable à max. 50% Indépendant avec usage pro à 40% = TVA récupérable à max. 40%

S’applique à tous les services (sauf assurance RC)

4. La cotisation CO²

C’est une cotisation sociale patronale payée par l’employeur qui est due quand un salarié a un usage privé d’une voiture de société. Il n’y à donc pas de cotisation pour les indépendants en nom propre et les gérants d’entreprises avec statut d’indépendant.Comment est-elle calculée ?

- Essence [(CO2 g/km x 9) – 768] : 12 x 1,5359

- Diesel [(CO2 g/km x 9) – 600] : 12 x 1,5359

- Lpg [(CO2 g/km x 9) – 990] : 12 x 1,5359

Avec un minimum de 31,99 € par mois

ATTENTION : les véhicules zéro émission et PHEV sont eux aussi soumis à la cotisation minimum.

A retenir : 10 g CO2 = +/- 11€ /mois

5. La taxe de mise en circulation (TMC)

La TMC est à payé à chaque immatriculation d’un véhicule et est calculée en fonction :

- Puissance du véhicule en kWh

- Puissance fiscale du véhicule (CV)

- Min. = 61,50 € & Max. = 4.957 €

- Véhicules électriques au tarif minimum

Eco-malus Wallonie :

- S’ajoute à la TMC

- Si émissions > 145 g CO2 / km • Min = 100 € & Max = 2.500 €

Le tableau complet ici : https://www.wallonie.be/sites/default/files/2019-05/baremes_taxe_de_mise_en_circulation.pdf

A partir du 01-07-2025

Réforme de la TMC en Wallonie qui sera calculée de la manière suivante :

TMC = MB * (CO2)/x) * M/y * C

- MB = le montant de la taxe de base (selon barème exprimé en kW)

- M = masse maximale autorisée du véhicule (en kg)

- x = 115 si émissions WLTP / 136 si NEDC / 1 si véhicule électrique ou hydrogène

- y = 1.838 kg

* Les facteurs x et y seront liés à la moyenne du parc automobile wallon, donc adaptés chaque année

- C = coefficient de carburant. Facteur de correction de 0,8 pour les hybrides, de 0,09 à 0,26 pour les électriques / hydrogènes (en fonction de la puissance en kW)

- Fourchette de taxation : plancher de 50 € et plafond à 9.000 €

- Taxe de circulation : pas de changements

COMMENT LES FRAIS DE VOITURE SONT-ILS DÉDUCTIBLES FISCALEMENT EN 2025 ?

C’est simple : vos frais de voiture sont déductibles au même pourcentage d’utilisation professionnelle que la voiture.

Qu’entend-on par frais de voiture déductibles ? Énergie (carburant/recharges), car-wash, parking, péages, assurances, entretiens, réparations, frais de financement, etc. Bref, tout ce qui touche à l’utilisation de la voiture.

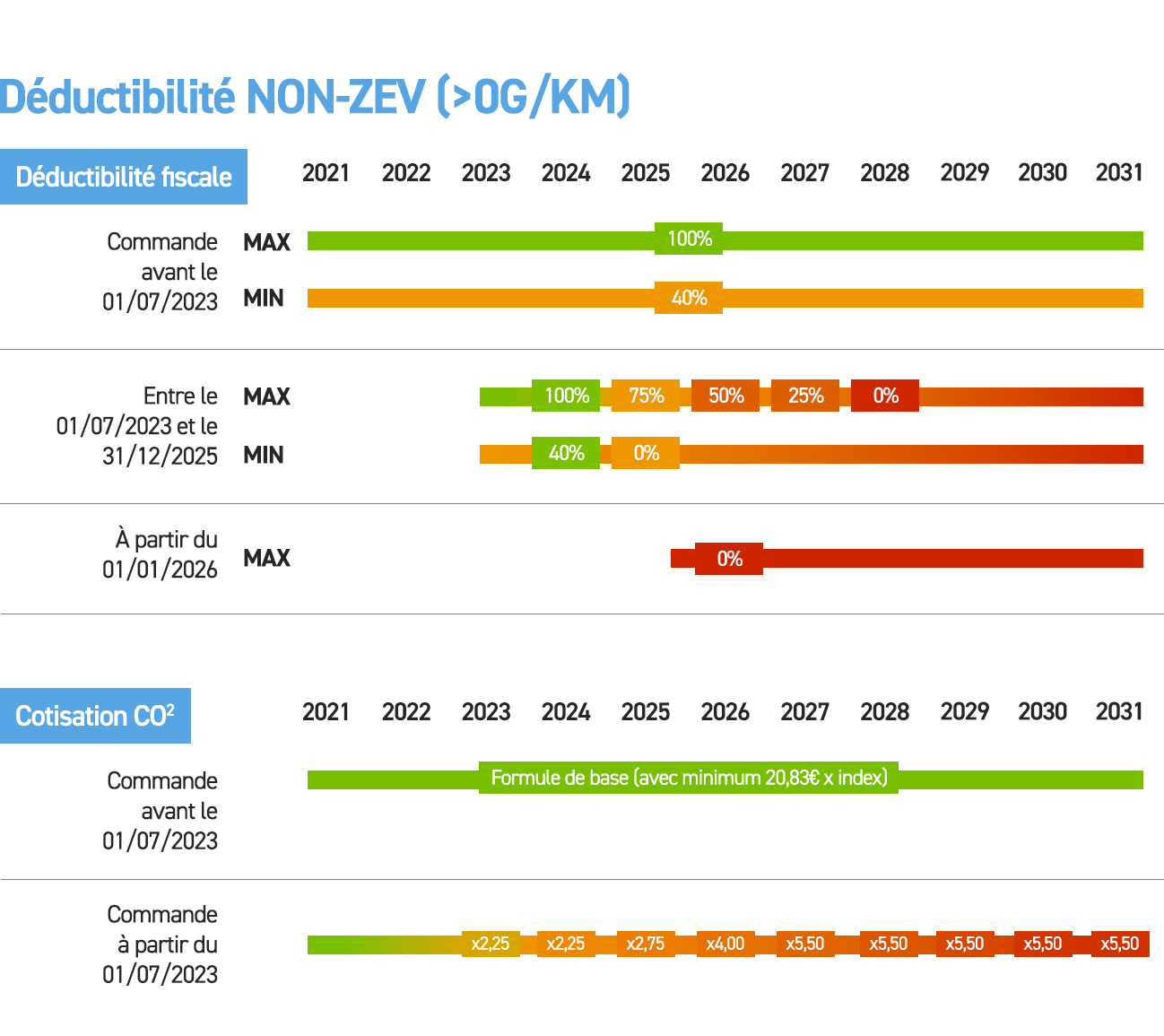

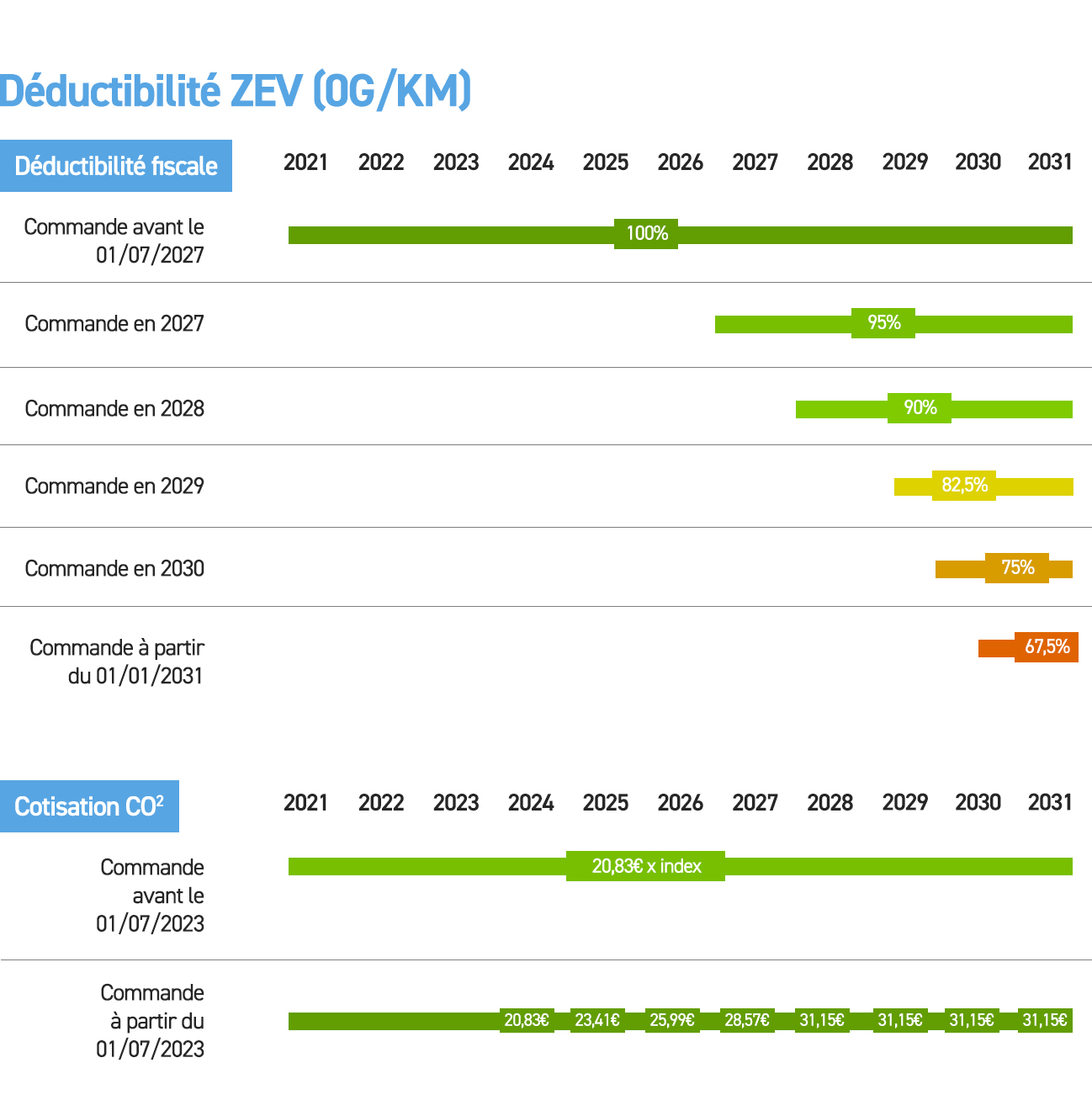

Il est important de savoir que toutes ces échéances sont basées en Belgique sur la date d’édition du bon de commande et non sur la date de livraison comme dans les pays limitrophes.

En résumé :

- À partir de 2026, les sociétés ne seront plus autorisées à déduire intégralement que les dépenses relatives à des voitures sans émissions (voitures entièrement électriques ou à hydrogène). Ce taux se verra

- Les voitures neuves achetées avant le 1er juillet 2023 continueront toutefois de bénéficier de la fiscalité avantageuse.

- La déductibilité des voitures avec émissions (diesel, essence, hybrides, hybrides plug-in, CNG, LPG, etc.) achetées entre le 1er juillet 2023 et le 31 décembre 2025 inclus diminuera au fil du temps : elle sera plafonnée à 75 % en 2025, à 50 % en 2026, à 25 % en 2027 et nulle en 2028

- Les voitures de société avec émission de CO² commandées à partir du 1er janvier 2026 ne seront plus fiscalement déductibles. Tous les frais connexes (entretien, assurance, etc.) ne seront plus fiscalement déductibles non plus.

- Les voitures de société sans émissions (100 % électriques, à hydrogène avec pile à combustible) commandées jusqu’au 31 décembre 2026 seront fiscalement déductibles à 100 %.

- Les voitures de société sans émissions commandées après 2026 bénéficieront d’une déductibilité fiscale réduite (95 % en 2027, 90 % en 2028, 82,5 % en 2029, 75 % en 2030, pour atteindre 67,5 % en 2031).

- Les voitures de société qui servent au transport de « marchandises », par exemple la camionnette du plombier, ne sont pas concernées pour le moment, et restent donc entièrement déductibles – bien qu’il ne soit pas inconcevable que ces voitures, elles aussi, subissent bientôt des modifications de la fiscalité verte.

En conclusion, nous pouvons dire que même si elle ne sont plus aussi intéressante fiscalement que par le passé, les modèles à basse émission de CO2 restent intéressantes au moins encore jusque fin 2025 et selon le profil de l’utilisateur .

LE CONCEPT « TCO »

Le TCO d’un véhicule prend en compte l’ensemble des coûts d’acquisition et d’utilisation et est généralement calculé sur une base mensuelle. “ TCO ” est l’acronyme de “ Total Cost of Ownership ”, ce qui signifie littéralement “ Coût Total de Propriété ”.

Ce qui nous mène à une première remarque : l’expression “ TCO ” ne correspond pas vraiment à ce que le concept recouvre. Dans les cas de leasing financier, renting ou location long terme, le véhicule est loué et n’est donc pas la propriété de l’entreprise qui l’utilise. Une expression plus exacte est le « Coût total d’utilisation », ou “ TCU ” (Total Cost of Use), où le U d’Utilisation remplace le O de Ownership (Propriété).

Ceci nous mène à la deuxième remarque : l’expression “ TCO ” comprend le terme de “ Total ”, ce qui suppose que l’on prend en compte la totalité des coûts. Mais cela ne sera possible qu’après avoir effectivement utilisé la voiture et l’avoir revendue ou restituée au loueur après usage. De nombreux éléments de coût n’apparaissent en effet que pendant la période d’utilisation. Vous ne pouvez pas prévoir d’avance le nombre d’accidents et le coût des réparations, ni combien d’amendes ou de redevances devront être payées, ou à quel montant s’élèveront les frais de parking. De même, le coût exact de l’énergie ne sera connu qu’à la fin de la période d’utilisation du véhicule. Autrement dit le “ Total ” déterminé lors de l’acquisition du véhicule sera toujours une estimation.

Par conséquent, il serait préférable de parler de “ ECU ” pour “ Estimated Cost of Use ” pour décrire le coût de l’acquisition et de l’utilisation d’un véhicule. Toutefois, ce terme de “ ECU ” n’a pas été largement adopté et c’est le terme de “ TCO ” qui reste le plus communément utilisé. Nous continuerons donc à en faire de même

En quoi consiste le TCO ?

Le concept de TCO fournit la vue d’ensemble la plus complète possible des différents coûts liés à l’utilisation d’une voiture. Ces coûts peuvent être subdivisés en plusieurs catégories :

- Coût d’achat et d’utilisation : financement, entretien, pneus, assurance, ….

- Coût fiscal : taxes de circulation, TVA, impact fiscal des dépenses non admises, cotisation de solidarité.

- Coût de “ l’énergie ” : diesel, essence, gaz, électricité.

- “ Autres ” coûts : frais de parking, franchises d’assurance, amendes, ….

Il faudra actuellement mettre un accent particulier sur le coût de la fiscalité automobile. Pour calculer le TCO d’un véhicule donné, il faut adopter l’approche la plus complète possible et prendre en compte l’ensemble des coûts du véhicule. Nous recommandons d’utiliser comme point de départ le coût de la location long terme (leasing opérationnel) du véhicule : c’est un prix mensuel qui comprend, outre le financement, l’entretien, les pneus, l’assurance et l’assistance en cas de panne.

Quel TCO calculé?

Le TCO 1 (également appelé “ TCO cash-out ” ou « TCO EBITDA ») comprend :

- le coût du véhicule

- les frais d’énergie : carburant, électricité

- les taxes : de mise en circulation, taxe annuelle et cotisation CO2.

Le TCO 2 (également appelé “ TCO avant économie d’impôt ”, “ TCO fiscal ” ou “ Full TCO brut ”) comprend, en plus du TCO 1, le surcoût d’impôt suite aux dépenses non admises sur :

- les frais de voiture

- les frais d’énergie

- la part patronale de l’ATN.

C’est le TCO 2 qui est utilisé comme base pour le calcul du budget mobilité.

Le TCO 3 (également appelé “ TCO après économie d’impôt ” ou “ TCO commercial ” ou “ Full TCO net ”) comprend, en plus du TCO 2 :

- l’économie d’impôt, éventuellement partielle, générée par la déductibilité fiscale des frais de voiture, de carburant et de la cotisation CO2

Envie d’en savoir plus ou de connaître le TCO de votre prochain véhicule ? Contactez-nous